FAQ

Domande frequenti sull'EDSX

EDSX è uno dei primi IPO digitali o scambi di token di sicurezza. Consente a un emittente di raccogliere capitali offrendo titoli sulla blockchain e consente agli investitori di acquistare questi titoli sul mercato primario o in borsa. Gli investitori possono utilizzare lo scambio di EDSX per rivendere i titoli aggiungendo liquidità ai propri investimenti.

- essere conforme a tutte le norme e i regolamenti in Svizzera;

- offrire un mercato secondario per i titoli;

- fornire investimenti da emittenti di qualità con un profilo di rischio-rendimento diversificato (non solo ICO e progetti seed).

Devi registrarti qui. È semplice e veloce.

EDSX è già completamente finanziato. Non cerchiamo finanziamenti.

Esiste una dimensione minima del biglietto che dipende dal progetto specifico e nessuna dimensione massima del biglietto.

Domande frequenti sulla BLOCKCHAIN

Blockchain è la tecnologia principale dietro Bitcoin. Al centro c’è un archivio dati distribuito. Chiunque partecipi a questa rete ha il proprio archivio dati che memorizza tutte le transazioni avvenute sulla rete (noto anche come registro distribuito).

Le voci vengono archiviate all’interno di una catena crittografica di blocchi. In ogni fase, la rete dei partecipanti deve concordare l’ultimo blocco di transazioni. L’accordo viene raggiunto attraverso un processo di consenso maggioritario, eliminando voci doppie, doppie spese, ecc. Questo processo e la stratificazione crittografica dei blocchi rendono la blockchain concordata irreversibile e immutabile. La “storia” degli eventi all’interno di questa tecnologia non può essere modificata da nessuno dei partecipanti senza il consenso della maggioranza del gruppo.

Ethereum è una piattaforma aperta che consente agli sviluppatori di creare e distribuire applicazioni decentralizzate come contratti intelligenti e altre complesse applicazioni legali e finanziarie. Puoi pensare a Ethereum come a un Bitcoin programmabile in cui gli sviluppatori possono utilizzare la blockchain sottostante per creare mercati, registri condivisi, organizzazioni digitali e altre infinite possibilità che necessitano di dati e accordi immutabili, il tutto senza la necessità di un intermediario. Rilasciato nel 2015, Ethereum nasce da un’idea del prodigioso Vitalik Buterin, che ha visto i potenziali usi della tecnologia blockchain sottostante di Bitcoin come i prossimi passi per promuovere l’espansione della comunità blockchain. Ethereum è attualmente la criptovaluta con la seconda capitalizzazione di mercato delle monete più alta e alcuni si aspettano che supererà Bitcoin sia come investimento di valore che come criptovaluta più popolare al mondo.

Uno Smart Contract è un codice distribuito sulla blockchain. Ogni contratto intelligente contiene codice che può avere una serie predefinita di input. I contratti intelligenti possono anche archiviare dati. Seguendo il modello distribuito della blockchain, i contratti intelligenti vengono eseguiti su ogni nodo di questa tecnologia e i dati di ogni contratto vengono archiviati in ogni nodo. Questi dati possono essere interrogati in qualsiasi momento. Gli Smart Contract possono anche chiamare altri contratti intelligenti, applicare autorizzazioni, eseguire la logica del flusso di lavoro, eseguire calcoli, ecc. Il codice del contratto intelligente viene eseguito all’interno di una transazione, quindi i dati archiviati come risultato dell’esecuzione del contratto intelligente (ovvero lo stato) fanno parte del il registro immutabile della blockchain.

Una Security Token Offer (i.e. STO) è la procedura attraverso la quale viene effettuata la vendita al pubblico di strumenti finanziari, rappresentati da token digitali.

Il token è uno strumento digitale per la rappresentazione di un asset reale sottostante, ovvero un titolo (ad esempio azione, obbligazione, derivato, proprietà, titolo di proprietà ecc.), che dà diritto al titolare a ricevere flussi di cassa futuri e ne imita perfettamente il comportamento .

Una società può emettere security token seguendo la procedura standard per l’emissione al pubblico di strumenti finanziari, che generalmente prevede (secondo modalità diverse da Paese a Paese) la pubblicazione di un prospetto.

Quindi, i token possono essere quotati su un mercato ad hoc e venduti contro valuta tradizionale e/o criptovaluta.

Al giorno d’oggi, le principali borse mondiali stanno creando le proprie piattaforme digitali per la quotazione di questi strumenti: Borsa di Zurigo (SDX – Swiss Digital Exchange), Borsa di Londra, NASDAQ, Borsa di Malta ecc. incluso EDSX.

Puoi aprire un portafoglio sicuro e gratuito qui.

Sulla rete Ethereum puoi essere abbastanza certo che la tua transazione verrà eseguita con un solo blocco confermato. Tuttavia, è consuetudine affermare che 12 blocchi forniscono una garanzia quasi al 100%. Per i fondi impegnati direttamente dalla pagina degli impegni forniamo un collegamento a Etherscan dove puoi osservare il numero di conferme in tempo reale. Se utilizzi il tuo portafoglio, fai riferimento al relativo manuale per indicazioni.

Domande frequenti sulla FINANZA

La finanza aziendale descrive le decisioni finanziarie delle società; il suo obiettivo principale è massimizzare il valore aziendale riducendo al contempo il rischio finanziario. Il direttore finanziario si assume la responsabilità delle decisioni di finanza aziendale.

I flussi di cassa si riferiscono all’eccedenza dei ricavi di cassa rispetto agli esborsi di cassa e vengono solitamente misurati durante un periodo di tempo specificato.

Un bilancio può essere analizzato dal punto di vista del capitale impiegato o dal punto di vista della solvibilità e della liquidità.

Il capitale circolante rappresenta il saldo netto degli impieghi operativi e delle fonti di finanziamento; se gli utilizzi dei fondi superano le fonti di finanziamento il saldo è positivo e il capitale circolante necessita di essere finanziato, se negativo rappresenta una fonte di fondi generata dal ciclo operativo.

Vengono spesso utilizzati due formati principali di conto economico, che differiscono nel modo in cui presentano ricavi e spese relativi ai cicli operativi e di investimento. Possono essere presentati per funzione o per natura.

Lo scopo dell’analisi finanziaria è spiegare come un’azienda può creare valore nel medio termine (punto di vista degli azionisti) o determinare se è solvibile (punto di vista dei finanziatori).

In ogni caso, le tecniche applicate nell’analisi finanziaria sono le stesse.

L’utile operativo o EBIT rappresenta gli utili generati dagli investimenti e dai cicli operativi per un dato periodo.

La leva operativa collega la variazione dell’attività (misurata dalle vendite) con le variazioni del risultato (utile operativo o utile netto). La leva operativa dipende dal livello e dalla natura del punto di pareggio.

Analizzare il rischio di credito di un’azienda significa analizzare come l’azienda viene finanziata. Ciò può essere effettuato esaminando diversi anni fiscali o sulla base dell’ultimo stato patrimoniale disponibile.

Possiamo misurare la redditività solo studiando i rendimenti in relazione al capitale investito. Se non viene investito alcun capitale, non si può parlare di redditività.

L’effetto leva è la differenza tra rendimento del capitale proprio e rendimento del capitale investito. Anche se può aumentare il rendimento del capitale proprio di un’azienda al di sopra del rendimento del capitale investito, può anche deprimerlo, trasformando il sogno in un incubo.

Un mercato efficiente è quello in cui i prezzi dei titoli finanziari in qualsiasi momento riflettono rapidamente tutte le informazioni pertinenti disponibili. I termini “mercato perfetto” o “mercato in equilibrio” sono sinonimi di “mercato efficiente”.

Scontare significa calcolare il valore attuale di un flusso di cassa futuro.

Gli strumenti utilizzati per misurare la creazione di valore possono essere classificati in tre categorie:

- Strumenti economici: VAN, EVA e CFROI.

- Strumenti di mercato: MVA e TSR.

- Indicatori contabili: EPS, ROE, ROCE ed Equity per azione.

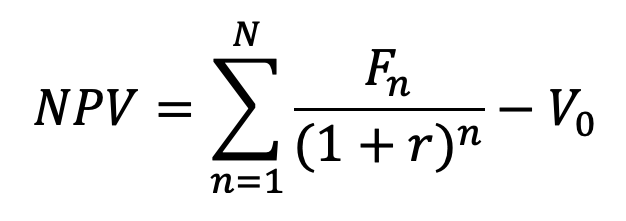

Il valore attuale netto (VAN) è la differenza tra valore attuale e valore di mercato (V0):

Il tasso di attualizzazione che rende il valore attuale netto pari a zero è chiamato “tasso di rendimento interno (IRR)” o “rendimento alla scadenza”.

Il rischio è la probabilità che il risultato si traduca in una perdita. In una situazione di puro rischio non si verifica mai un guadagno; in una situazione di rischio speculativo può verificarsi un guadagno o una perdita.

Esiste un compromesso tra rischio e rendimento, i rischi bassi sono associati a rendimenti potenziali bassi, mentre i rischi elevati sono associati a rendimenti potenziali elevati.

Il risultato atteso E(r), è una misura del rendimento atteso, e la deviazione standard ![]() (r) misura la dispersione media dei rendimenti attorno al risultato atteso, in altre parole, il rischio.

(r) misura la dispersione media dei rendimenti attorno al risultato atteso, in altre parole, il rischio.

Diversificare significa che gli investitori non concentrano tutta la loro ricchezza in un solo asset finanziario, perché preferiscono detenere portafogli ben diversificati. Ciò ha l’effetto di ridurre il rischio del portafoglio dell’investitore.

La frontiera efficiente mostra tutti i portafogli che offrono agli investitori il miglior rapporto rischio-rendimento (ovvero il rischio minimo per un dato rendimento).

La linea del mercato dei capitali collega il portafoglio di mercato M all’attività priva di rischio. Per un dato livello di rischio, nessun portafoglio è migliore di quelli situati su questa linea.

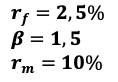

Il CAPM è un modello finanziario e afferma che se tutti gli investitori detengono il portafoglio di mercato, il premio di rischio che richiederanno è proporzionale al beta di mercato.

Il beta misura la sensibilità di un titolo al rischio di mercato.

Esempio

Quindi il tasso di rendimento richiesto è:

![]()

Il costo del capitale è il tasso minimo di rendimento sugli investimenti della società che può soddisfare sia gli azionisti (il costo del capitale proprio) sia i detentori del debito (il costo del debito). Il costo del capitale rappresenta quindi il costo totale del finanziamento dell’impresa.

L’analisi delle azioni è incentrata sulle variazioni dei prezzi del mercato azionario, dei multipli (soprattutto P/E), dei dividendi e dei rendimenti, rispetto ai rendimenti richiesti.

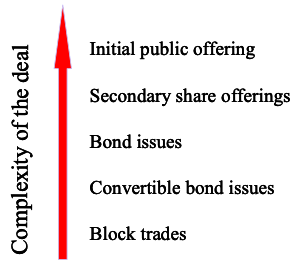

L’obiettivo principale della società nella vendita dei propri titoli agli investitori è ottenere il prezzo più alto possibile.

Affinché la vendita abbia successo, la società deve offrire agli investitori un rendimento o una potenziale plusvalenza. Altrimenti sarà più difficile accedere al mercato in futuro.

Esempio Il tipo di offerta:

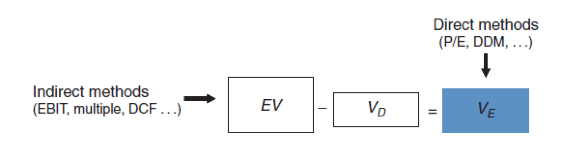

Esistono due metodi utilizzati per valutare il patrimonio netto: il metodo diretto e il metodo indiretto. Nel metodo diretto, ovviamente, valutiamo direttamente l’equità. Nel metodo indiretto, valutiamo prima l’azienda nel suo complesso (ciò che chiamiamo valore “impresa” o “impresa”), quindi sottraiamo il valore del debito netto per ottenere il valore del capitale proprio.

Esempio

Il metodo Discounted Cash Flow (DCF) consiste nell’applicare le tecniche di decisione di investimento al calcolo del valore dell’impresa, attualizzando una serie di flussi di cassa futuri.

L’approccio del confronto tra pari o dei multipli si basa su tre principi fondamentali:

- l’azienda deve essere valutata nel suo insieme;

- la società è valutata ad un multiplo della sua capacità di generare profitti. I più comunemente utilizzati sono il P/E ratio, l’EBITDA e i multipli dell’EBIT;

- i mercati sono efficienti e i confronti sono quindi giustificati.

Esempio: consideriamo le seguenti due società di dimensioni simili, Ann e Valeria, che operano nello stesso settore e godono delle stesse prospettive per il futuro, con le seguenti caratteristiche:

Azienda | Anna | Valeria |

Reddito operativo | 150 | 177 |

– Interessi passivi | 30 | 120 |

– Imposta sul reddito delle società (40%) | 48 | 23 |

= Profitto netto | 72 | 34 |

Capitalizzazione di mercato | 1800 | ? |

Valore del debito (al 10% annuo) | 300 | 1200 |

Poiché il NOPAT di Ann è 150×( 1−40%)= 90, il multiplo del NOPAT di Ann è 2100/90 = 23,3. L’enterprise value di Valeria è quindi pari a 23,3 volte il suo NOPAT, ovvero 23,3×106 = 2470. Sottraiamo ora il valore del debito (1200) per ottenere il valore del capitale proprio, ovvero 1270.

Le aziende progettano il finanziamento del debito considerando:

FATTORI FONDAMENTALI

- le tasse;

- difficoltà finanziarie;

- costi di agenzia;

COSTI DEL DEBITO

- asimmetrie informative;

- ruolo disciplinante del debito;

- flessibilità finanziaria;

MODELLO DI COMMERCIO ESTESA

- struttura del capitale dei concorrenti;

- necessità di preservare un rating adeguato;

- ciclo di vita dell’azienda.

Generalmente il contante in eccesso può essere utilizzato per:

- Dividendi;

- Riacquisti di azioni proprie; E

- Riduzioni di capitale

Una società può in determinate circostanze riacquistare le proprie azioni e mantenerle in bilancio oppure cancellarle, nel qual caso si parla di diminuzione o riduzione del capitale.

La diluizione del controllo è la riduzione dei diritti societari spettanti ad un azionista per il quale l’aumento di capitale non comporta né un’uscita né un afflusso di fondi.

Esistono sette diversi tipi di azionisti:

- L’azienda a conduzione familiare

- Angeli del business

- Fondi di private equity

- Investitori instituzionali

- Società di partecipazione finanziaria

- Azionisti-dipendenti

- Governi

La quotazione in borsa offre vantaggi distinti: consente ai gestori finanziari di accedere ai mercati dei capitali e ottenere il valore di mercato per le loro aziende.

Il premio di controllo è l’importo che un acquirente è disposto a pagare rispetto al valore corrente di mercato per ottenere il controllo di una società.

Lo sconto di minoranza è una riduzione rispetto al valore di mercato accettato dagli azionisti di minoranza per vendere le proprie azioni.

La corporate governance è l’organizzazione del controllo e della gestione di un’impresa. Una definizione più ristretta di governo societario copre la relazione tra gli azionisti dell’impresa e il management, coinvolgendo principalmente il funzionamento del consiglio di amministrazione o del consiglio di sorveglianza.

Per un’azienda privata la chiave è l’arte della negoziazione che consiste nell’assegnare il valore delle sinergie attese da una fusione o acquisizione tra l’acquirente e il venditore.

Per un’azienda pubblica la procedura è generalmente più complessa. La costruzione di una partecipazione può essere il primo passo per acquisire il controllo di una società quotata. Ma può essere lento e far fronte all’obbligo di dichiarare il superamento delle soglie. Un’offerta pubblica è il modo consueto per acquisire una società quotata. Può essere in contanti o in azioni, ostile o amichevole, volontario o obbligatorio.

Si crea valore solo quando la somma dei flussi di cassa derivanti dai due investimenti è maggiore perché entrambi gestiti dallo stesso gruppo. Questo è il risultato di sinergie industriali (2+2=5), e non di sinergie finanziarie, che non esistono.

Una scissione è una separazione delle attività di un gruppo: gli azionisti originari diventano azionisti delle società separate.

In una scissione, gli azionisti hanno la possibilità di scambiare le proprie azioni della società madre con azioni di una controllata.

Un Leveraged Buyout (LBO) è l’acquisizione di una società da parte di uno o più fondi di private equity che finanziano il loro acquisto principalmente con il debito.

Esistono cinque categorie principali di rischio finanziario:

- Rischio di mercato

- Rischio di liquidità

- Rischio di controparte o di credito

- Rischi operativi

- Rischi politici, normativi e legali